浪费时间猜测巴菲特减持动机,不如从第一性原理出发,思考全球碳中和大计、中国推广新能源车决心和比亚迪行业地位是否会因某位投资家的操作而发生改变。

结论很清楚——巴菲特减持无关大局。

无关全球碳中和大计

气候变化是人类面临的重大而紧迫的挑战。远的不说,今夏高温干旱席卷全球:中国大部分地区存在中度至重度干旱、多地发布红色高温预警;欧洲多国气温突破历史极值,河湖水位下降,多国农作物估计减产;美国西部70%地区处于“干旱”至“极度干旱”状态……

节能减排、以低碳方式发展经济越来越成为共识,全球已有100多个国家提出碳中和计划。

巴菲特是有战略眼光的优秀投资者,但认为其一举一动都昭示人类命运就大错特错了。#他也担待不起#

进入2022年,伯克希尔哈撒韦多次购入“西方石油公司”普通股、优先股、认购权证、期权,合计持股比例约为28%。

前不久,伯克希尔哈撒韦获得美国能源监管机构批准,可以购买西方石油公司多达50%股份,为进一步增持大开方便之门。

巴菲特疯狂加仓石油股的背景有二:一是美国通过“页岩油革命”跃升为世界最大产油国(2021年美国、俄罗斯、沙特石油产量分别为7.1亿吨、5.4亿吨、5.2亿吨);二是俄乌冲突引起国际油价飙升。

不同公司页岩油成本差异巨大,每桶当量成本从20美元、30美元到50美元、60美元皆有,中枢在40美元左右。沙特、俄罗斯石油开采成本中枢分别为10美元、20美元。成本劣势是美国石油资本最大的“敌人”。

挑动俄乌冲突进而通过制裁将俄罗斯踢出国际石油市场(制造短缺,同时阻止俄从油价上涨受益),美国石油资本正在收割全世界(包括美国选民)。巴菲特号称“西方石油公司股票能买多少就买多少”,就是来参加资本盛宴的。

有意思的是,制裁下的俄罗斯石油产销量仅略微下降,2022年能源出口收入超过2021年已成定局。甚至有预测认为,俄罗斯2022年能源出口额将同比增长近40%!

跨国石油公司没亏、俄罗斯没亏,印度、中国不同程度受益,倒霉的只有欧美选民。

能源价格维持高位,将有力地推动新能源推广,客观上推动碳中和。公私兼顾是巴菲特最为令人钦佩之处。

新能源车替代燃油车是全球碳中和大计的重要组成部分。2021年,全球新能源车渗透率达8.5%。其中挪威(70%)、德国(23%)、英国、法国、中国(13%)居前五。

美国仅为4%。8月12日以微弱优势在众议院通过的《通胀消减法案》规定,电动车购买者最高可获7500美元补贴。

一两个巴菲特增持石油公司、减持新能源龙头公司无法改变全球碳中和大局。

无关中国推广新能源车决心

据统计,我国一次能源消费总量折算为标准煤约为50亿吨/年。其中,排放因子最高的煤炭占比达70%,其它化石能源(石油、天然气)约占15%。

中国二氧化碳年排放量约100亿吨(占全球总排放量的四分之一)。其中,七成碳排放来自工业,二成来自“公民建”,一成来自交通。

由于中国是世界工厂,2021年出口总额3.36万亿美元,70亿吨工业碳排放中有多少是“代人受过”说不清。

“代人受过”也是过。发达国家一方面大量使用价廉物美的中国工业品,另一方面动辄拿中国碳排放说事。做为负责任的大国,中国提出2030年碳达峰、2060年碳中和,这个承诺一定要实现。

还有一个问题就是中国对进口石油的依赖。2021年中国石油产量为2亿吨,进口量为5.13亿吨,对外依存度达72%。中国石油消费量占世界的16.4%、进口量占世界石油贸易量的26.4%。

2021年,我国汽车消耗汽油约1.19亿吨。按1吨原油提炼0.256吨汽油计算,满足汽车消耗需要4.65亿吨原油。占石油进口量的90.7%!

综上所述,中国石油对外依存度超过70%,进口石油的90%被汽车烧掉。截至2022年5月底,全国汽车保有量3.07亿辆,新能源汽车保有量约1000万辆,仅占汽车总量的3.25%。不论从碳中和还是从能源安全角度,中国都要大力推广新能源车,而且越快越好。

2021年,中国新能源汽车产量为327.8万辆,销量352.1万辆,渗透率13.4%。这一年,中国石油进口量首次出现下降,幅度为5.4%。影响因素很多,新能源车保有量增长必在其中。

有人认为“新能源车渗透率超过30%,增速会放缓”。其实,只有当新能源车渗透率超过50%,对燃油车的替代进程才会开始。

一两个巴菲特丝毫不会动摇我们的决心。

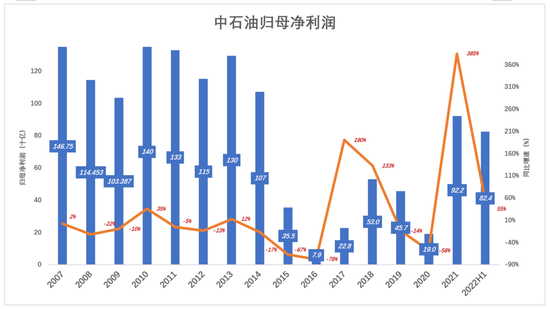

有人将巴菲特此次减持与当年清仓中石油相提并论。中石油受国际油价影响,业绩波动幅度很大。清仓那年(2007年),中石油归母净利润1468亿,2016年仅为78.6亿,2017年回升到228亿,2021年922亿,2022年H1高达824亿。

中石油与比亚迪没有可比性,何况一个处于将要被替代的传统能源领域,另一个是将要替代传统能源的新能源领域。

无关比亚迪行业地位

比亚迪有两张“王牌”:纯电/插混“两条腿”和深度整合产业链。全球新能源车玩家,不论特斯拉还是“油改电”的传统汽车厂商,更不要提“新势力”(包括华为),没有谁兼具这两张牌,难以阻挡比亚迪称雄。

1)纯电、混动两条腿走路

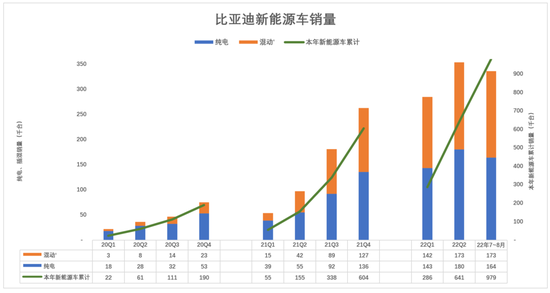

2020年,比亚迪新能源车累计销售19万台;Q4纯电、插混销量分别为5.3万台、2.3万台;

2021年,比亚迪新能源车累计销量60.4万台,同比增长218%;Q4纯电、插混销量分别为12.7万台、13.6万台,同比增速分别为158%、464%;

2022年H1,比亚迪新能源车销量63.8万台,超过2021全年;其中纯电、混动销量分别为32.4万台、31.5万台,已经平分秋色;

2022年7月、8月两月,混动销量达17.3万台,反超纯电动车。

越来越多的人认识到纯电动车不是最终解决方案(有可能是氢能源),因为化学电池能量密度再怎样提高也只有汽油、液氢的零头。

特斯拉21700电芯能量密度为247Wh/Kg,高调推出的4680电芯体积是21700的5.48倍、能量提升5倍,能量密度几乎没有变化。在电池结构上大作文章,说明提高能量密度的空间已基本不存在。

纯电动与插电混动都是过渡方案,后者有三大优势:

一是不受充电桩推广进度制约。

截至2022年7月,纯电动车保有量、充电桩总数分别为844万台、398万台(其中公共充电桩158万台,私人充电桩240万台),车桩比为2.1(844/398)。

如此笼统计算难以反映车主真实境遇:

604万台没有“私桩”的车主,只有158万台公共充电桩可用,车桩比为3.8;

240万“桩主”,不会让他人使用私桩,还时不时要使用公桩(开车出门不能带着私桩)。假设240万台车使用公共充电桩的概率为10%,相当于24万台无私桩车,这样算出的车桩比接近4.0。

2022年前7个月,纯电动车销量196万台,新增充电桩136万台,两者相差60万台。已经制约纯电动车推广的“充电难”,将会越来越难。

二是大幅降低对锂、镍、钴等金属的依赖

纯电动车续航里程约为插电混动车的4~5倍,电池容量、消耗的资源也是后者的4~5倍。

例如,比亚迪宋PLUS(插电混动版)纯电续航110公里、电池容量18.3kWh;蔚来ES6续航610公里、电池容量100kWh;特斯拉Model X续航605公里、电池容量也是100kWh。

2021年中国纯电、插电混动车销量之比约 5:1。制造动力电池消耗的资源,95%用于纯电动车。

假如纯电、插电混动车销量的比例调整为1:5,可以节约60%的资源,特别是中国无法自给自足的锂、钴、镍(中国缺锂、少镍、没钴)。

王传福曾说“中国不能从石油被卡脖子变成电池被卡脖子”。推广插电混动是重要的解决之道。

三是消除里程焦虑,促进更多民众购买、使用新能源车,节能减排效果更好。

只有一个“购车指标”或只打算购买一辆机动车的消费者,考虑到远行的不时之需,对购买纯电动车难免有顾虑。

同时拥有燃油车和纯电动车的消费者,如果用车半径超过50公里,除非纯电动车满电,肯定倾向于开燃油车出行。里程焦虑+充电难影响购买和使用,不利于新能源车推广。

插电混动车可油可电,完全不存在里程焦虑。比亚迪插电混动车型最高纯电续航超过200公里,足以满足日常用车需求。

由于用电成本远远低于烧油。不需宣传、不必监督,车主会尽最大可能用电不烧油。

无需专家、学者鼓与呼,升斗小民天然懂得趋利避害,插电混动车在新能源车销量中的比重稳步上升。2022年7月,纯电、插电混动车销量分别为33.6万台、10.1万台,插电混动车占比提高到23%。

2023年新能源车销量要突破1000万台,假如纯电动车占比仍为80%,意味着新增800万台纯电动车。

预计2022年底,充电桩数量有望突破500万台,2023年再增300万台,年未达到800万台(远超发改委2025年654万台规划)。

但新增充电桩仍比纯电动车销售少500万台(800万减300万),充电难必然更难。

居民区、商圈附近等方便用户充电的场地,只要具备安装条件(主要是电网容量)已“应装尽装”。2023年新增300万台充电桩,如果部署在不方便的地方,利用率会大打折扣。

年销量突破500万台后,中国新能源车还想高歌猛进,必须倚重插电混动产品。在这个领域,比亚迪领先“油改电”的传统车企好几个身位,特斯拉、新势力则完全无法染指。

2)垂直整合

在外行眼里比亚迪的“垂直整合”就是“什么都自己做,不划算,所以利润率低”。

比亚迪自产零部件不外乎三种原因:

一是核心零部件,包括电池、电机、电控、IGBT芯片,全部自己设计、自己制造、自给自足。长期不懈的投资、研发,加上规模够大,与新能源车相关的核心技术,比亚迪均处于行业领先地位。

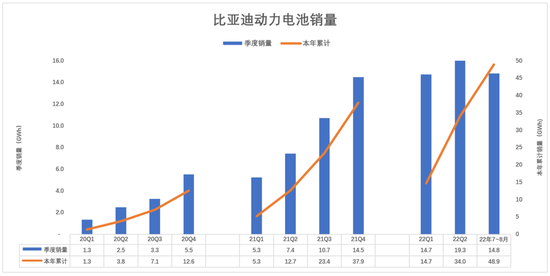

以动力电池为例,2022年H1装机容量34GWh,同比增长168%,相当于宁德时代同期产量的27.2%。

2022年H1新能源车销量增长了315%,而动力电池装机容量只增长了168%,因为插电混动车电池容量仅为纯电动车的五分之一。

如果特斯拉采购刀片电池成真,将为比亚迪动力电池打开外供之门。预计从2024年开始,机装容量会迅速提高,缩小与宁德时代的距离。

时至今日,还有人认为比亚迪不该自研、自造动力电池?

在疫情冲击下,全球供应链时断时续,比亚迪能将不利影响降至最低,产量逆势增长,正是因为可能被“卡脖子”的零部件比亚迪基本都能自己造。

第二类非核心零部件,比亚迪自产交易成本更低。根据科斯1930年代提出的“交易成本理论”,企业对外采购要付出谈判、监督、验货、违约处理等附加成本(包括时间、金钱和机会)。

进入2022年,比亚迪新车型“下饺子”,如果所有零部件都由外部采购,与供应商谈判、协调进度、更改设计……“扯皮”的事情会很多。没有强大的自有零部件配套能力,怎能“左手王朝、右手海洋”。

第三是非核心零部件,但比亚迪生产成本更低。比亚迪集团本身就是产业集群,产品涵盖手机零部件、智能家居、机器人、无人机、通讯设备、医疗设备,具备材料开发、产品设计、供应链管理能力。如果自产零部件性价比更高,为什么要从外部采购。

除上述三种情况之外,比亚迪自然会引入外部供应商,例如博世、采埃孚、布雷博……国内供应商更多,A股已形成“比亚迪供应商”板块。

比亚迪早已是中国新能源车霸主,因手里两张“王牌”特斯拉没有,成为全球新能源车霸主只是时间问题,与巴菲特减持与否没有半毛钱关系。#王牌又不是老巴给的#

“增收不增利”不是比亚迪的宿命

1)提高单车毛利润,并非不能,是不想

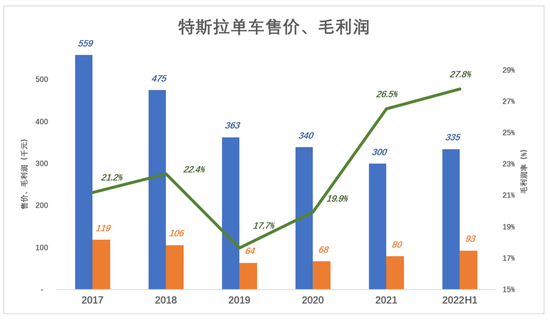

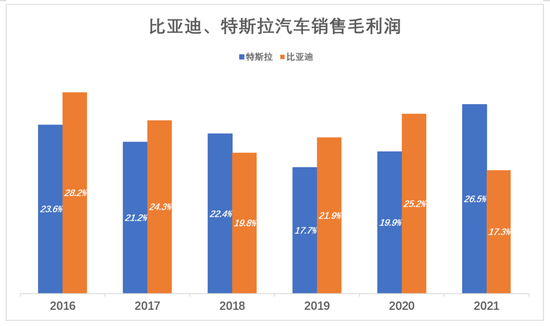

特斯拉早年主力车型为Model S、Model X,2017年销量将将突破10万,出厂均价55.9万(人民币,下同),单车毛利润11.9万、毛利润率21.2%。

2018年交付24.8万台、首次超过比亚迪。由于Model 3开始交付,2018年出厂均价降至47.5万,较2017年低8.4万,但毛利润率却提高了1.2个百分点。

2021年特斯拉销量达93.6万台,单车价格降至30万元,毛利润率却提高了26.5%,每台车赚8万元。

进入2022年,特斯拉数度涨价,销售均价提高至33.5万元,毛利润率27.8%,每台车赚9.3万元!

外行认为比亚迪汽车档次低,售价低,毛利润率肯定没有特斯拉高。实际上,过往六个年度中的四个,比亚迪汽车业务毛利润率高于特斯拉。

2016年比亚迪主力车型是F3、秦和e6,只有唐勉强算得上“中档”,但比亚迪汽车业务毛利润率高达28.2%。那一年,特斯拉主力车型是Model S、Model X,毛利润率23.6%,较比亚迪低4.6%个百分点。

2017年、2019年、2020年,比亚迪汽车业务毛利润率均高于特斯拉。“比亚迪车档次低毛利润率必然低”、“比亚迪天然不会赚钱”都是无稽之谈。

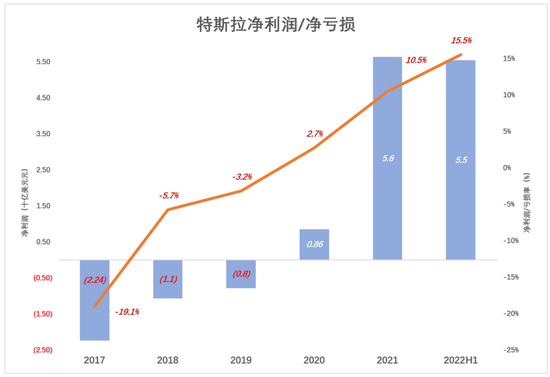

说比亚迪不赚钱的人,认为特斯拉天然就会赚钱,而且很会赚钱。殊不知特斯拉连续多年亏损,2017年亏损高达22.4亿美元。直到2020年才扭亏为盈,满打满算刚过上两年“好日子”。

进入2022年,特斯拉的几次涨价动作属于典型的“撇脂定价法”(market-skimming pricing)——在强大竞品出现前,将品牌溢价能力挖掘到极致,多赚一点是一点。

比亚迪没有采取同样的策略,否则在手中积压70万定单的情况下,每台车涨一两万,如果热度不减就再涨一两万。或者在新车发布时,把原定价格提高几万,如果遇冷就搞搞优惠……#平庸之辈足以玩转这些营销把戏#

归根结底,王传福不认为30万的车每台赚9万可以持续。但只要想,比亚迪每台赚两三万不成问题。

实际上,随着新车型定位提高,2022年H1比亚迪出厂均价达到19.4万元/台,比2021年高3.8万元。

销量遥遥领先、价格中枢不断上移,垂直整合+深度把控产业链,低利润不是比亚迪的宿命。

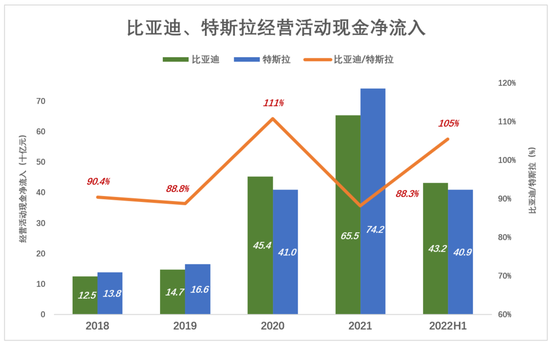

2)经营活动现金流净额与特斯拉旗鼓相当

特斯拉、亚马逊都曾连续亏损多年,但经营活动产生的现金流始终为正。例如,2018年特斯拉亏损11亿美元,经营活动现金净流入达21亿美元(约合138亿人民币),高于比亚迪。

2020年特斯拉被比亚迪超过,落后44亿人民币。2021年,特斯拉反超比亚迪,经营活动现金流领先87亿。

2022年H1,比亚迪经营活动现金流432亿,再度领先。

特斯拉最新市值约8500亿美元,比亚迪7800亿人民币。经营活动现金流旗鼓相当,两家市值差距有点大。

*以上分析仅供参考,不构成任何投资建议