作者|Eastland

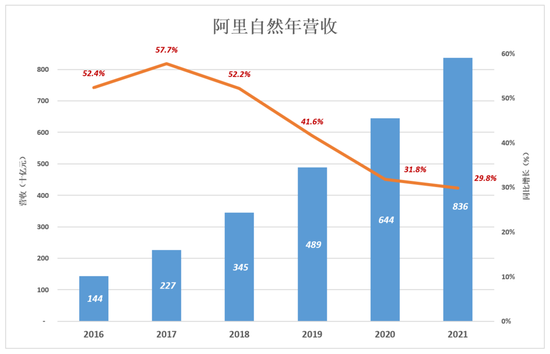

2022年2月24日,阿里巴巴(NYSE:BABA;HK:09988)发布2021年第四季(2022财年Q3)未经审核业绩公告。2021自然年,阿里营收为8364亿、同比增长29.8%。截至2021年末,全球年度活跃用户(年内至少有一次交易)达到12.8亿,较9月末净增4300万。

数字媒体及娱乐相关的251亿商誉减值使净利润下降了75%,经调整EBITA亦下降27%至448亿。

按2022年2月25日收盘价,阿里市值2926亿美元,仅相当于亚马逊(NASDAQ:AMZN)的18.6%。虽然阿里营收增速放缓但仍比亚马逊高一大截,市盈率却较亚马逊低十几倍,市值不到亚马逊的五分之一。

低通胀下的营收增速

2015年(自然年,下同),阿里营收944亿;2016年突破至1439亿、同比增长52.4%;2017年营收2269亿、同比增长57.7%。

随后几年,营收增速开始回落。2021年,阿里营收8364亿、同比增长29.8%。

2015年~2021年间,阿里营收平均增速43.9%。同期亚马逊营收年均增速为38.1%。

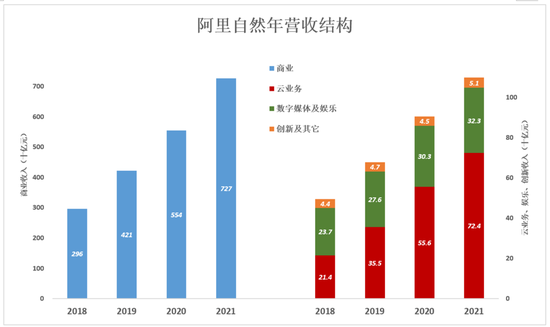

阿里营收分为商业(自2020年10月起合并高鑫零售业绩)、云业务(2021年4月1日起,钉钉业绩由“创新业务”重新分类至“云业务”)、数字娱乐及创新业务等四个部分。亚马逊营收分为北美、海外、云业务等三个部分。

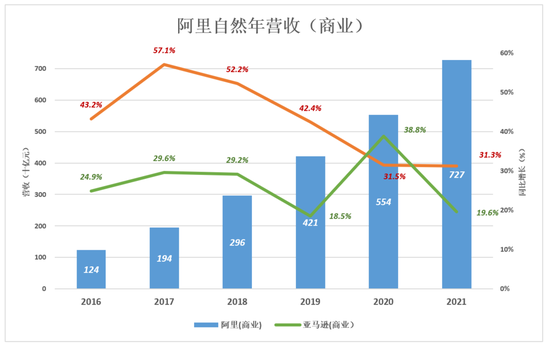

阿里商业(原称“核心商业”)、亚马逊商业(云业务以外的收入)占各家总营收的比例都在90%一线。

阿里商业增速明显高于亚马逊。2015年~2021年间,两者年均增速分别为42.6%、26.6%。

2021年,阿里商业同比增长31.3%,亚马逊(商业)增速为19.6%。

2021年,中国CPI指数上涨不到1%,美国CPI指数飙升到至7%。尽管由于口径不同,比较中美CPI指数不严谨,但可以断定美国消费品价格上涨幅度远远大于中国。

在低通胀背景下,阿里商业增速比亚马逊高11.7个百分点。如果说“阿里不及预期”,预期的合理性值得商榷了。

营收多元化

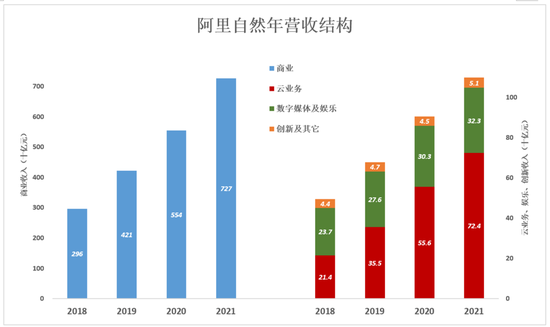

阿里在收入多元化方面取得许多进展,特别是云业务。奈何电商业务太强劲,阿里又不愿无节制烧钱快速提高新业务营收,因此多年来收入格局几乎没有变化。

1) 自然年营收结构

2021年,阿里商业营收达7267亿;云业务、数字娱乐、创新营收分别为724亿、323亿和51亿;三项业务营收同比增速分别为30.2%、6.5%、12%。

云业务是阿里旗下增速仅次于商业的板块,与亚马逊云(AWS的差距不断缩小)。2017年阿里云营收入为亚马逊AWS的9.5%,2021年提高到18%。

数字娱乐营收增速不断下滑:2019年增速16.4%;2020年收入303亿、同比增长10%;2021年收入323亿、同比增长6.5%。

创新业务增速波动:2019年同比增长5%、2020年下降3.2%、2021年增长12%。由于基数很小,创新业务对阿里营收增长的影响可以忽略。

2020年,阿里商业对总营收增长的贡献率高达90%,高于其在营收中的份额86.9%。

2)阿里已不是昨天的阿里

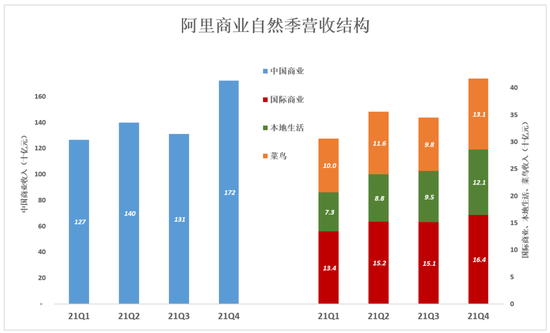

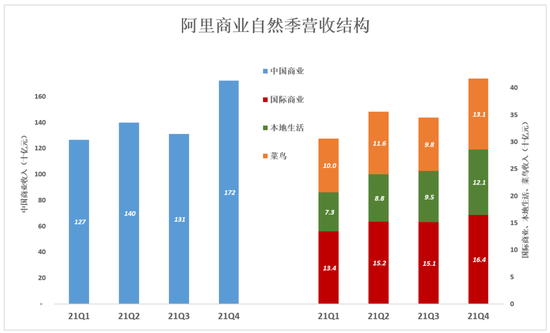

2021年第四季度开始,阿里对业绩披露架构进行了微调,主要是细化了阿里商业:

1) 中国商业,涵盖淘宝、天猫、淘特、淘菜菜、天猫超市、天猫国际、盒马、阿里健康、高鑫零售,以及包括1688.com在内的批发业务;

2) 国际商业(lazada、速卖通、Trendyol、Daraz及Alibaba.com);

3)本地生活服务,涵盖基于位置的服务,包括饿了么、高德、飞猪及淘鲜达;

4)菜鸟,包括国内及国际一站式物流服务及供应管理解决方案。

2021年Q4(自然季),中国商业营收1722亿、占阿里商业营收的80.5%、占阿里总营收的71%;国际商业营收164.5亿、占阿里商业营收的7.7%;本地生活营收121.4亿、占阿里商业营收的5.7%;菜鸟营收130.8亿、占阿里商业营收的6.1%。

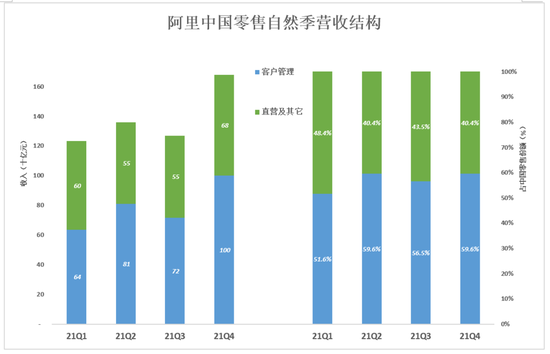

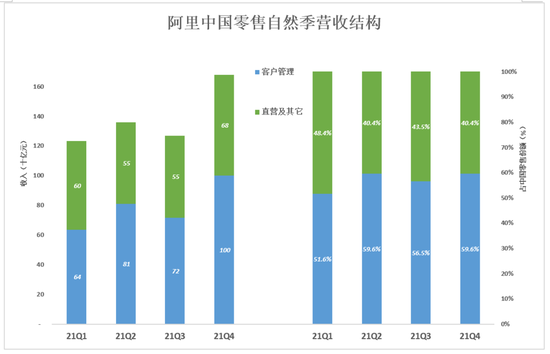

中国商业的主体“中国零售商业”,分为“管户管理”和“直营及其他”两大类。前者是提供基于效果付费的营销服务,包括P4P营销服务、展示营销服务及淘宝客服务及佣金(费率介于0.3%到5%之间);后者收入主要来自高鑫零售、盒马和天猫超市。

2021年Q4,客户管理收入突破1000亿、占中国零售业务营收的59.6%;直营及其他营收679亿、占中国零售业务营收的40.4%;“四六开”格局贯穿整个2021年。

核心中的核心——中国零售,四成收入来自直营。许多人还没有意识到,阿里已不是昨天的阿里!

客户管理收入中,线上营销、佣金之间的比例约为4:1。2021年客户管理总营收3164亿,其中线上营销收入超过2500亿,约为阿里总营收的30%、较2018年下降10个百分点。

分部利润

1)阿里商业EBITA

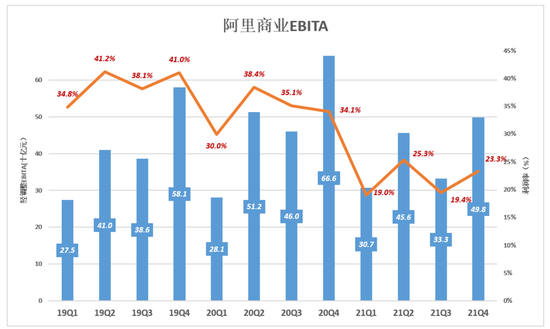

阿里商业EBITA具有显著的季节性:金额高峰出现在四季度、利润率高峰出现在二季度。

以2020年为例,EBITA峰值为666亿出现在四季度,EBITA利润率峰值38.4%出现在二季度。

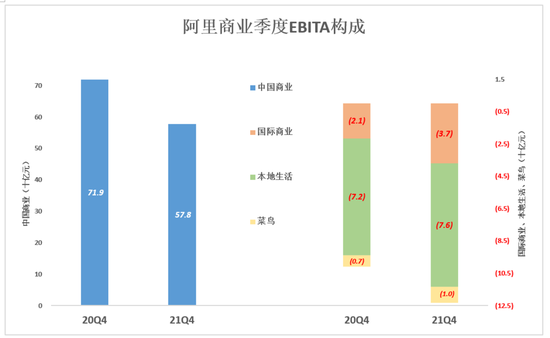

进入2021年,EBITA利润率“整齐划一”地“矮了一截”。2021年四季度,EBITA金额498亿、利润率23.3%。与2020年Q4相比,EBITA减少141.6亿、利润率下降11个百分点。

阿里商业EBITA利润率下降是市场环境与公司策略调整共同作用的结果:

第一,线上GMV保持增长,利润率下降,说明变现率在下降。方便交易、降低交易成本是互联网发展的大方向;

第二,“赚差价”的自营业务利润率远低于“赚佣金”的平台业务,如今阿里商业中自营收入占比已达40%;

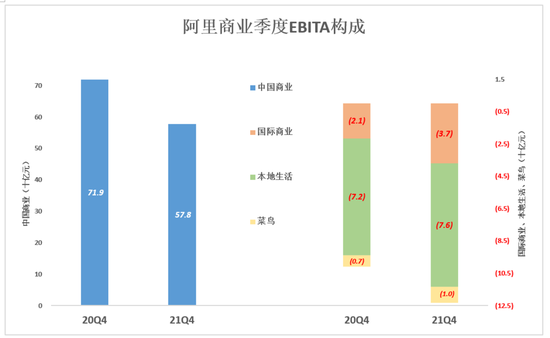

2)拆解阿里商业EBITA

阿里商业的核心是“中国商业——客户管理”,营销、佣金占比分别为80%、20%,这两类业务的特点是固定成本刚性强,可变成本/边际成本很低(这是所有互联网服务的特征)。

GMV保持增长(尽管增速不到10%),利润降低的原因只能是降低费率。

国际商业、本地生活、菜鸟EBITA亏损都有所增加,共计亏损123亿,比2020年Q4多亏损22亿。但三项业务亏损率却有升有降——国际业务亏损率提高7个百分点、至17.7%;本地生活亏损率下降4个百分点、至高达41%;菜鸟表现非常好,亏损仅为0.7%,扭亏指日可待。

中国商业之外的其它业务,亏损在可控范围内且发展势头良好,成为推动营收增长的重要引擎:

截至2021年末,阿里国际商业活跃用户达3亿,单季净增1600万,季度订单量增长25%,菜鸟国际日均处理包裹500万个。第四季度,Lazada、Trendyol营收分别增长52%、49%;

本地生活服务活跃用户3.7亿,单季净增1700万,季度订单量同比增长22%;

抵消跨分部交易前,菜鸟营收增长23%至196亿,季度订单中的67%来自外部客户。

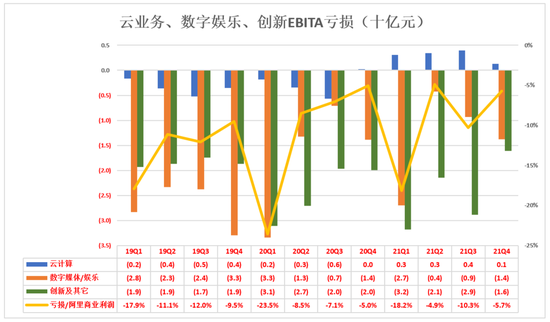

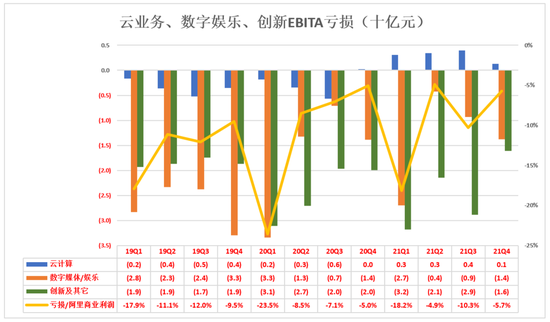

3)云业务、娱乐、创新业务 EBITA

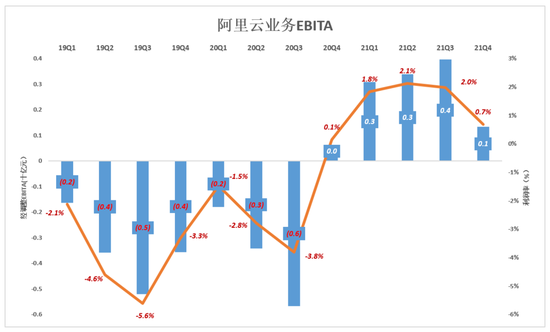

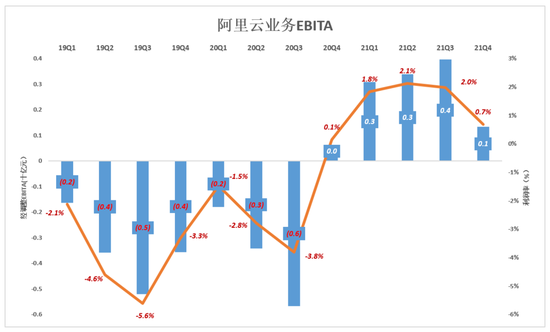

阿里云业务彻底告别了亏损并保持着30%的营收增速,2021全年营收、EBITA分别为724亿、11.8亿,利润率1.6%。而2020年EBITA亏损10.6亿、亏损率1.9%。

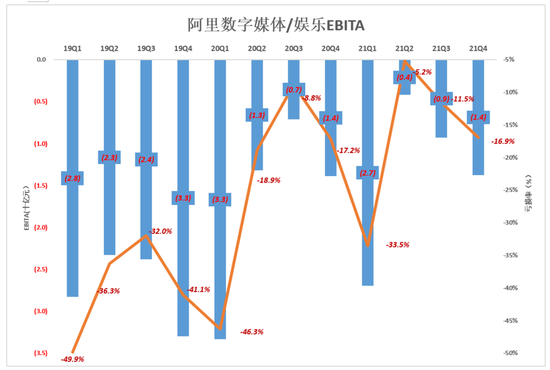

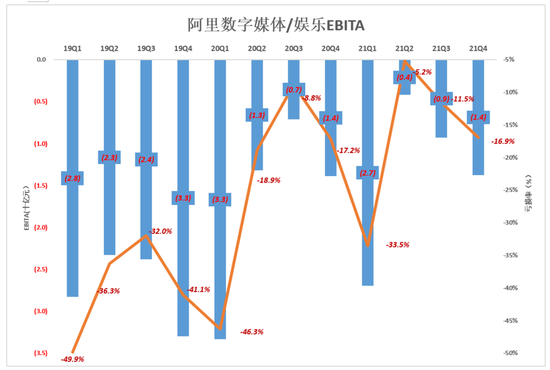

数字媒体及娱乐板块的业绩呈显著季节性波动,总体而言亏损不再“触目惊心”。2019年Q2,EBITA亏损23亿、亏损率36.3%;2021年Q2亏损降到4.2亿、亏损率5.2%;2021年Q4亏损13.7亿、亏损率16.9%。

但与媒体/娱乐板块相关的商誉减值达251亿(非经常性损益),对阿里整体业绩影响很大。

数字娱乐亏损收窄后,“创新及其他”(包括天猫精灵、达摩院等业务)成为亏损最多的板块。2021年Q1,EBITA亏损达32亿、亏损率260%;Q3亏损29亿、亏损率201%;Q4亏损16亿、亏损率156%。

2021年Q4,云业务、娱乐、创新三项业务盈亏相抵后的EBITA亏损占阿里商业EBITA盈利的5.7%。2019年以来,11个季度(剔除情况特殊的20年Q1)中有6个季度,这个比例低于10%。

结硬寨、打呆仗

2017年(自然年),阿里EBITA达953亿、利润率42%;2019年EBITA为1381亿、利润率28.2%;2021年EBITA为1372亿、利润率16.4%。

没有哪个行业、哪家公司可以永远“躺着赚钱”。整体而言,中国互联网公司“舒心的好日子”过去了,踏实服务用户、深挖护城河才能长盛不衰,用曾国藩的话讲就是要“结硬寨、打呆仗”。

电商发展到今日,早已不是简单的流量变现。好比在黄金地段开个饭馆,门脸、字号都很吸引人,客人络绎不绝,一时间流量变现带来滚滚财源。但饭馆要开得好、做得久,还得靠令人满意的服务。

电商开放平台要做得大、做得久,必须替消费者与卖家的人性进行博斗——不让夸大宣传生意就少,不让卖假冒伪劣赚得就不多,做好售前/售中/售后服务成本必提高,监督、激励千千万万卖家忤逆自己的人性,这件事阿里做了二十年。自营电商相当于说“管不了你们,但能管好我自己”。

直播带货依托电商平台,品质、服务才有保证(从支付到物流,从售后服务到无理由退货)。纯流量平台不具备对十亿级SKU、千万级卖家进系统监督、管理及服务的能力。

倒退十几二十年,或许有机会进化出这种能力,今天的用户已被成熟电商“惯坏”,纯流量平台的粗放服务难以服众。

直播带货的兴起对电商平台的冲击是暂时的,电商重视直接、纯流量平台能给的优惠都能给。从中长期看,这种“新兴模式”利好电商平台。